El ajuste cuantitativo ha eliminado el 38% de los bonos del Tesoro y el 27% de los bonos del Tesoro respaldados por hipotecas que la QE añadió durante la pandemia.

Escrito por Wolf Richter para WOLF STREET.

Los activos totales en el balance de la Reserva Federal cayeron 77 mil millones de dólares en abril, a 7,36 billones de dólares, el nivel más bajo desde diciembre de 2020, según el balance semanal de la Reserva Federal de hoy. Desde el fin de la flexibilización cuantitativa en abril de 2022, la Reserva Federal ha perdido 1,60 billones de dólares.

Después de meses de hablar sobre esto, la Reserva Federal ha aclarado oficialmente cuándo, cómo y en qué medida ralentizará el intervalo QT. Están intentando reducir el balance lo máximo posible sin inflar nada, y lo harán fácilmente, esa es la esperanza.

- Comienza en junio

- La salida máxima del Tesoro se redujo de 60.000 millones de dólares a 25.000 millones de dólares.

- El límite de liquidación de MBS se mantiene sin cambios en 35 mil millones de dólares

- Si Mohammed bin Salman se queda sin dinero antes de 35 mil millones de dólares al mes, el superávit será reemplazado por títulos del Tesoro, no por Mohammed bin Salman.

- Mohammed bin Salman esencialmente desaparecerá del balance en el “largo plazo”.

Qt por categoría.

Letras del Tesoro: – 57.000 millones de dólares en abril: 1,25 billones de dólares desde el máximo de junio de 2022, hasta 4,52 billones de dólares, el nivel más bajo desde octubre de 2020.

La Reserva Federal se ha deshecho del 38% de los 3,27 billones de dólares en bonos del Tesoro que añadió durante su programa de flexibilización cuantitativa pandémica.

Los bonos del Tesoro (títulos a 2 a 10 años) y los bonos del Tesoro (títulos a 20 y 30 años) «hacen avanzar» el balance a mediados y al final del mes, cuando vencen y la Reserva Federal se queda con la cara. valor pagado. La reinversión máxima es de 60.000 millones de dólares al mes, y esa cantidad se ha reducido aproximadamente, deduciendo la protección contra la inflación que la Reserva Federal obtiene sobre los Valores del Tesoro Protegidos contra la Inflación (TIPS), que se suma al principal de los TIPS.

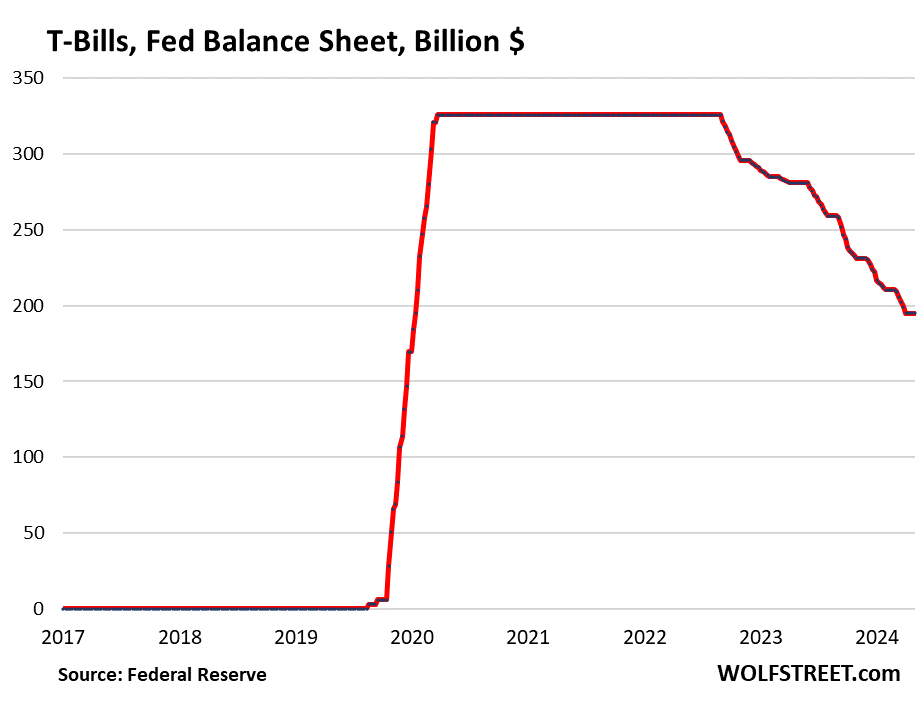

Letras del Tesoro. Sin cambios en abril en 195 mil millones de dólares. Estos títulos con plazos de hasta un año están incluidos en los 4,52 billones de dólares en títulos del Tesoro en el balance de la Reserva Federal. Pero juegan un papel especial en QT.

La Reserva Federal permite que se emitan (no se reemplacen cuando venzan) sólo si no vencen suficientes bonos del Tesoro a largo plazo para alcanzar el tope mensual de 60 mil millones de dólares. Esto ha permitido a la Reserva Federal deshacerse de unos 60.000 millones de dólares en bonos del Tesoro cada mes.

Desde marzo de 2020 hasta que aumentó el período QT, la Reserva Federal mantuvo 326 mil millones de dólares en letras del Tesoro que reemplazó continuamente a medida que vencían (línea sólida en el gráfico a continuación).

El QT más lento comienza en junio Seguirá el mismo principio con las letras del tesoro. Pero el primer mes en que las asignaciones del Tesoro caen por debajo del nuevo límite de 25.000 millones de dólares es septiembre de 2025 (17.000 millones de dólares). Por lo tanto, las letras del Tesoro en el balance se mantendrán sin cambios en 195 mil millones de dólares hasta entonces, incluso cuando surjan valores y bonos:

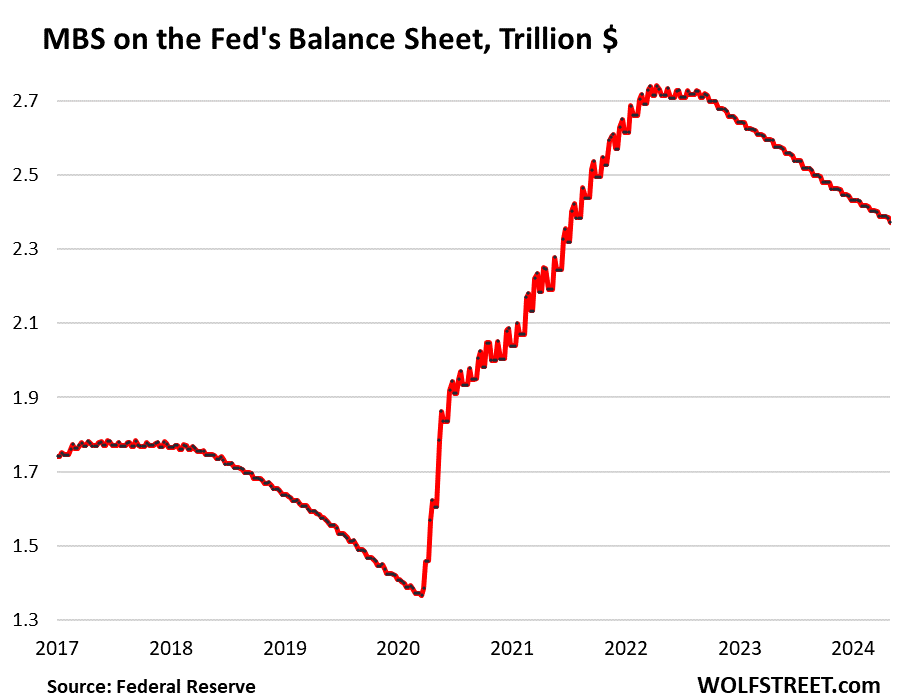

Valores respaldados por hipotecas (MBS): – 16.000 millones de dólares en abril: 368.000 millones de dólares desde el máximo, hasta 2,37 billones de dólares, el nivel más bajo desde julio de 2021. La Reserva Federal ha cancelado el 27% de los préstamos respaldados por hipotecas que añadió durante la flexibilización cuantitativa pandémica.

Los MBS se retiran del balance principalmente a través de pagos de capital transferidos que los propietarios reciben cuando se liquida la hipoteca (se venden las viviendas hipotecadas, se refinancian las hipotecas) y cuando se realizan los pagos de la hipoteca.

Pero las ventas de viviendas usadas cayeron, las refinanciaciones hipotecarias colapsaron por lo que se liquidaron menos hipotecas, los pagos de capital de tránsito a los tenedores de bonos hipotecarios, como la Reserva Federal, cayeron significativamente y los MBS se salieron de balance. Mucho menos que el límite de 35.000 millones de dólares.

Bajo QT es más lento A partir de junio, el límite de los MBS se mantendrá en 35.000 millones de dólares. Cuando el mercado inmobiliario salga del congelamiento y el volumen de ventas aumente a niveles más normales, los rendimientos de las hipotecas aumentarán, por lo que los pagos de principal a los tenedores de bonos hipotecarios aumentarán, las renovaciones de bonos hipotecarios aumentarán con respecto a los niveles actuales y la curva en el gráfico a continuación se intensificará.

Si los pagos de capital de transferencia superan los 35.000 millones de dólares (durante el auge inmobiliario pandémico, superaron los 110.000 millones de dólares en varios meses), el exceso será reemplazado por títulos del Tesoro, no por bonos del Tesoro respaldados por hipotecas, ya que la Reserva Federal quiere eliminar gradualmente los bonos del Tesoro respaldados por hipotecas. en su balance.

Líneas de liquidez bancaria.

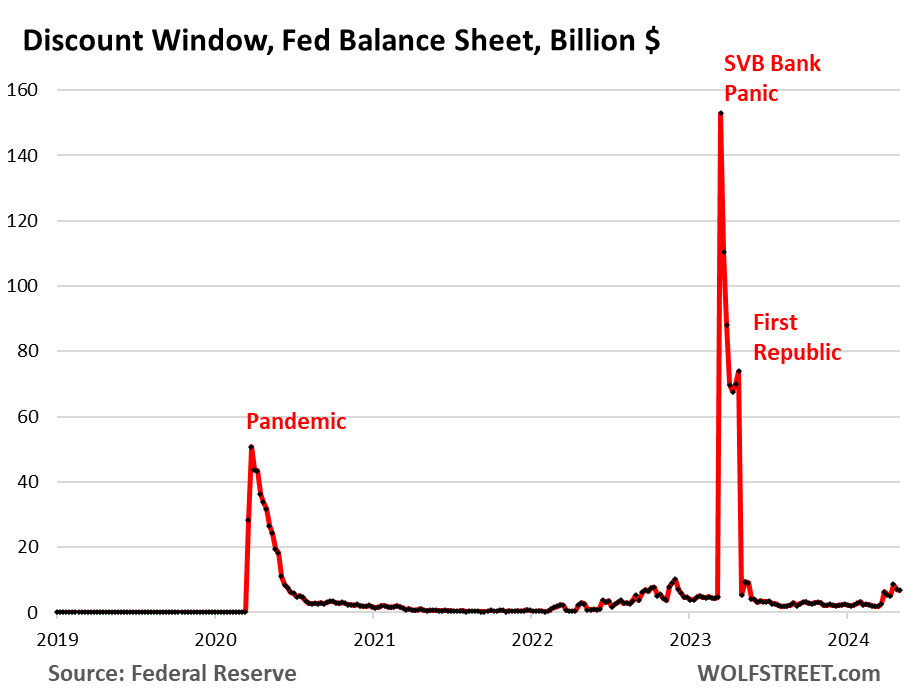

Ventana de descuento: + 1.300 millones de dólares en abril, hasta 6.800 millones de dólares. Durante el pánico bancario de marzo de 2023, los préstamos aumentaron brevemente a 153.000 millones de dólares.

La ventana de descuento es la clásica oferta de liquidez de la Reserva Federal a los bancos. Actualmente, la Reserva Federal cobra a los bancos un interés del 5,5% sobre estos préstamos -una de cinco tasas de interés- y exige garantías de valor de mercado, lo que es dinero caro para los bancos, y existe un estigma asociado a los préstamos en la ventana de descuento, por lo que los bancos no lo hacen. él. Sólo utilizan este mecanismo si es necesario, aunque la Reserva Federal les insta a utilizarlo con más regularidad.

Programa de financiación bancaria a plazo (BTFP): – 6.400 millones de dólares en abril, hasta 124.000 millones de dólares.

Construido durante un fin de semana de pánico en marzo de 2023 después de la quiebra de SVB, BTFP tenía un defecto fatal: su precio dependía del precio de mercado. Cuando comenzó la manía de recortar las tasas de interés en noviembre de 2023, las tasas de mercado cayeron incluso cuando la Reserva Federal mantuvo las tasas de interés estables, incluido el 5,4% que paga a los bancos sobre las reservas. Algunos bancos más pequeños luego utilizaron el BTFP para obtener ganancias de arbitraje, pidiendo prestado al BTFP a una tasa de mercado más baja y luego dejando el efectivo en su cuenta de reserva en la Reserva Federal para ganar un 5,4%. Este arbitraje provocó que los saldos del BTFP aumentaran a 168.000 millones de dólares.

Frustrada al ver que el BTFP se utilizaba indebidamente para obtener ganancias, la Reserva Federal cerró la oportunidad de arbitraje en enero cambiando la tasa. También permitió que el BTFP expirara el 11 de marzo. Los préstamos obtenidos antes del 11 de marzo aún se pueden ejecutar durante un año. Para el 11 de marzo de 2025, BTFP será cero.

Balance tras 12 meses de desaceleración del trimestre.

En mayo, la Reserva Federal tiene la intención de deshacerse de otros 75 mil millones de dólares en activos, lo que reduciría el balance a aproximadamente 7,28 billones de dólares. En junio comienza el QT más lento. Después de los primeros 12 meses de QT más lento, para fines de mayo de 2025, los activos totales pueden ser menores en estas cantidades:

- Si los pagos de principal de MBS continúan en 15 mil millones de dólares por mes, en lugar de acelerarse, eliminará 180 mil millones de dólares para fines de mayo de 2025.

- Restar 25.000 millones de dólares del Tesoro eliminaría 300.000 millones de dólares para finales de mayo de 2025.

- El BTFP llegará a cero en marzo de 2025, recaudando 124.000 millones de dólares.

- Las primas no consumidas ascienden a 2.200 millones de dólares al mes, o 26.000 millones de dólares en 12 meses.

- Total: menos 630 mil millones de dólares para fines de mayo de 2025.

Por lo tanto, sin una aceleración del lanzamiento de MBS, el balance se reducirá a aproximadamente 6,63 billones de dólares a finales de mayo de 2025.

¿Disfrutas leyendo WOLF STREET y quieres apoyarlo? Puedes donar. Aprecio mucho eso. Haga clic en la taza de cerveza y té helado para descubrir cómo:

¿Le gustaría recibir una notificación por correo electrónico cuando WOLF STREET publique un nuevo artículo? Registrar aquí.

«Pionero del café. Fanático de las redes sociales. Entusiasta de la televisión. Emprendedor amigable. Empollón zombi aficionado».